Jahresabschluss 2023 Statement bei der Pressekonferenz zur Vorstellung des Geschäftsberichts 2023 der Deutschen Bundesbank

Es gilt das gesprochene Wort.

1 Einleitung

Sehr geehrte Damen und Herren,

gerne gehe ich genauer auf unseren Jahresabschluss ein. Deshalb gleich vorab die Frage: Warum ist die Lage, wie sie ist?

Der Präsident hat es bereits gesagt: Die geldpolitischen Maßnahmen der vergangenen Jahre haben die finanziellen Risiken in den Bilanzen der Zentralbanken signifikant erhöht. Und diese Risiken haben sich 2023 realisiert.

Seit 2020 haben verstärkte Ankäufe im APP und im pandemiebedingten PEPP das Zinsänderungsrisiko in unserer Bilanz deutlich wachsen lassen. Diese Risiken realisieren sich mit der Erhöhung der Leitzinsen seit Mitte 2022. Im Jahr 2023 sehen wir hierdurch erstmals für die Bank insgesamt einen negativen Zinsspread.

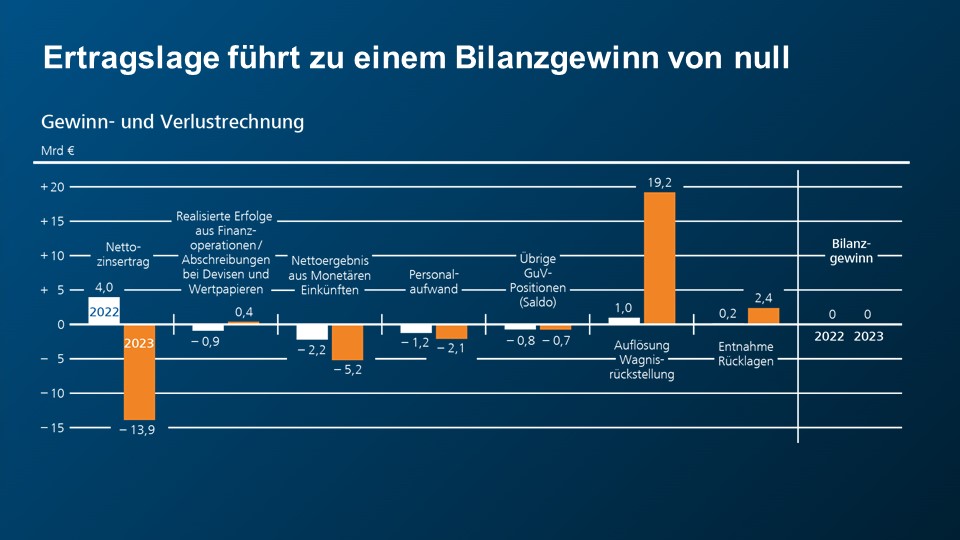

Im Ergebnis hat die Bundesbank 2023 Verluste von rund 21,6 Milliarden Euro zu tragen. Folglich wurde die Wagnisrückstellung in Höhe von 19,2 Milliarden Euro – die wir über die vergangenen Jahre gebildet hatten – vollständig zum Verlustausgleich aufgelöst. Zudem wurden Rücklagen in Höhe von 2,4 Milliarden Euro zum Verlustausgleich aufgelöst. Die Bank weist damit einen Bilanzgewinn von null aus. Insgesamt sehen wir eine Verkürzung der Bilanzsumme.

Wie haben sich diese Entwicklungen 2023 auf den Jahresabschluss ausgewirkt?

2 Bilanz

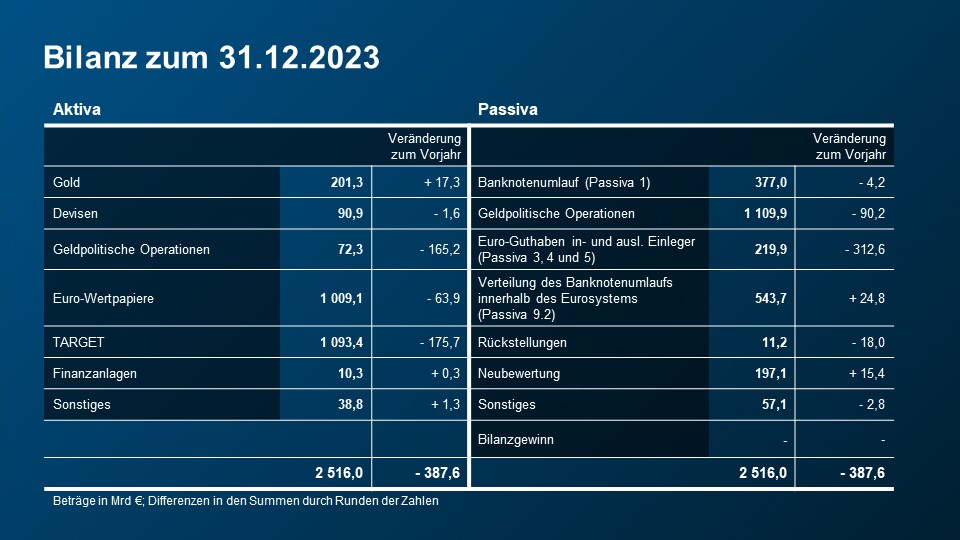

Schauen wir genauer auf unsere Bilanz:

Als Folge der geld- und währungspolitischen Aktivitäten ist die Bilanzsumme gesunken: Um rund 390 Milliarden Euro bzw. 13 Prozent. In einer längerfristigen Betrachtung ist die Bilanzsumme jedoch immer noch höher als Ende 2019 – also vor der Pandemie und dem Beginn der sehr expansiven Geldpolitik.

Für das Abschmelzen der Bilanzsumme auf der Aktivseite sehe ich drei wesentliche Gründe:

- Aufgrund von Liquiditätsabflüssen sind im Jahr 2023 erstmals die TARGET-Forderungen gegenüber der EZB im Umfang von 176 Milliarden Euro wieder gesunken.

- Die Forderungen aus geldpolitischen Operationen – vor allem aus während der Pandemie besonders zinsgünstigen Gezielten längerfristigen Refinanzierungsgeschäften – sind um 165 Milliarden Euro zurückgegangen.

- Die Euro-Wertpapiere aus den geldpolitischen Ankaufprogrammen sind um 64 Milliarden Euro abgeschmolzen: Das konzentriert sich hauptsächlich auf die APP-Bestände, bei denen seit Juli die Tilgungsbeträge nicht wieder angelegt werden. Beim PEPP hingegen sind Reinvestitionen bis Ende 2024 vorgesehen, ab der zweiten Jahreshälfte mit reduziertem Umfang. Weitere Effekte werden wir entsprechend im kommenden Jahresabschluss 2024 sehen.

Korrespondierend kam es auf der Passivseite der Bilanz zu einem deutlichen Rückgang der Einlagen: Die Euro-Guthaben der in- und ausländischen Einleger haben sich gegenüber dem Vorjahr aufgrund niedrigerer Bestände ausländischer Zentralbanken und öffentlicher Haushalte auf 220 Milliarden Euro reduziert. Zudem sanken die Verbindlichkeiten aus geldpolitischen Operationen gegenüber dem Vorjahr auf 1.110 Milliarden Euro. Nur zur Information: Aktuell liegen im gesamten Eurosystem knapp ein Drittel aller Einlagen der Kreditinstitute bei der Bundesbank.

Werfen wir darüber hinaus einen Blick auf die übrigen wesentlichen Veränderungen auf der Passivseite:

Beginnen möchte ich mit dem „Banknotenumlauf“: Mit dem Ende der Negativzinsphase ist das Wachstum des Banknotenumlaufs im Eurosystem faktisch zum Erliegen gekommen. Der in der Bilanz in Passiva 1 „Banknotenumlauf“ ausgewiesene Eurosystem-Anteil der Bundesbank sinkt leicht auf 377 Milliarden Euro. Das Volumen der von der Bundesbank ausgegebenen Banknoten ist hingegen leicht gestiegen. Dies schlägt sich in der Passiva 9.2 „Verbindlichkeiten aus der Verteilung des Euro-Banknotenumlaufs innerhalb des Eurosystems“ nieder, die auf 544 Milliarden Euro steigt.

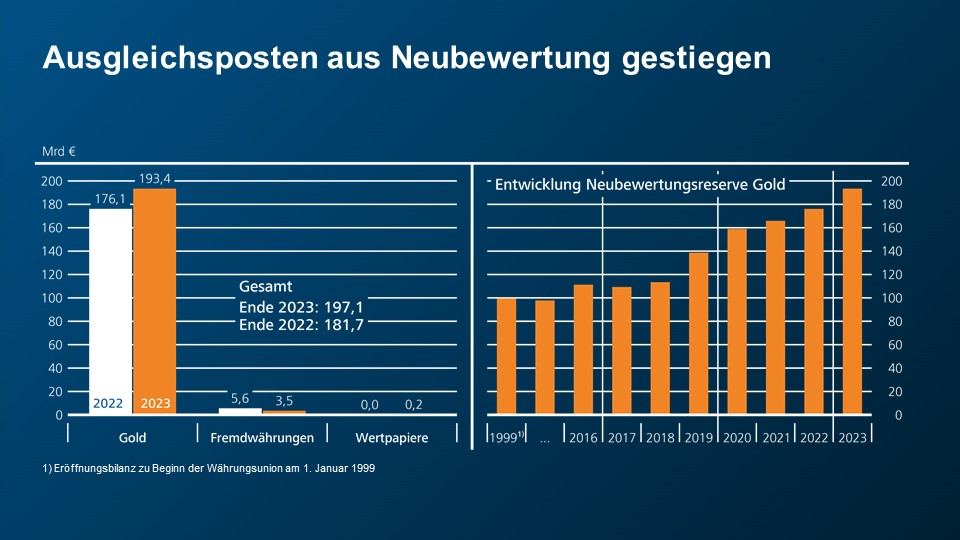

Ein weiterer Posten auf der Passivseite, auf den ich eingehen möchte, ist der Ausgleichsposten aus Neubewertung: Dieser hat sich im Vergleich zum Vorjahr um 15 Milliarden Euro auf 197 Milliarden Euro erhöht.

Wie sich die Neubewertungen aufschlüsseln, sehen Sie auf der folgenden Folie:

Die darin enthaltene Neubewertungsreserve für Gold ist um 17 Milliarden Euro auf 193 Milliarden Euro gestiegen. Die Bewertung des Goldes erfolgt am Bilanzstichtag zum Marktpreis in Euro, der gegenüber dem Vorjahr um 9,5 Prozent höher liegt. In der langfristigen Betrachtung zeigt die Neubewertungsreserve für Gold weiterhin einen markanten Anstieg. Im Vergleich zum Stand bei Beginn der Währungsunion ist diese Bewertungsreserve mit aktuell 193 Milliarden Euro neunmal so hoch wie Anfang 1999.

Die Neubewertungsreserve für Fremdwährungen hingegen hat sich – durch den stärkeren Euro – um zwei Milliarden Euro verringert; der Rückgang entfällt dabei im Wesentlichen auf in US-Dollar denominierte Anlagen.

3 Gewinn- und Verlustrechnung

Werfen wir nun einen Blick auf die Gewinn- und Verlustrechnung.

Joachim Nagel hat es bereits gesagt: Die Ertragslage der Bundesbank ist im Vorjahresvergleich deutlich ungünstiger. Die Zinswende und die damit verbundenen Leitzinserhöhungen haben vieles in Bewegung gebracht. Die Kombination von langfristigen geldpolitischen Wertpapieren – mit niedriger Verzinsung – auf der Aktivseite und kurzfristigen Einlagen auf der Passivseite führt zu erheblichen Belastungen. Und zwar gleich dreifach.

Die Zinsänderungsrisiken betreffen uns:

über unsere eigenen Wertpapierbestände,

über Wertpapierbestände in den Bilanzen der anderen nationalen Zentralbanken, sofern diese der Ertrags- und Risikoteilung unterliegen und damit in die Verteilung der monetären Einkünfte zwischen den nationalen Zentralbanken einbezogen werden, und

auch über die Wertpapierbestände der EZB.

Zu letzterem hat, wie Sie gestern erfahren konnten, der EZB-Rat beschlossen, dass die EZB-Verluste in diesem Jahr nicht von den nationalen Zentralbanken übernommen werden, das heißt die aktuellen EZB-Verluste schlagen sich nicht im Jahresabschluss 2023 der Bundesbank nieder.

Aber: Die EZB-Verluste werden früher oder später die GuV der Bundesbank belasten, entweder früher, falls der EZB-Rat in zukünftigen Jahren doch noch eine Verlustübernahme beschließen sollte, oder später in Form von ausbleibenden Gewinnausschüttungen der EZB, solange der Verlustvortrag in der EZB-Bilanz zunächst mit EZB-Gewinnen ausgeglichen werden muss.

Aber zurück zur aktuellen Gewinn- und Verlustrechnung: Der Nettozinsertrag (Balken 1) – die größte Komponente der GuV-Rechnung – hat sich gegenüber dem Vorjahr um 17,9 Milliarden Euro reduziert. Er liegt mit -13,9 Milliarden Euro erstmals im negativen Bereich. Dabei ist der Nettozinsertrag in Fremdwährung aufgrund höherer US-Kapitalmarktrenditen auf 1,9 Milliarden Euro gestiegen, aber der Nettozinsertrag in Euro ist auf -15,8 Milliarden Euro gesunken.

Was ist passiert? Aus den geldpolitischen Wertpapierankäufen sind in den vergangenen Jahren längerfristige festverzinsliche Positionen (mit niedriger Verzinsung) entstanden; denen stehen als Gegenposten auf der Passivseite der Bilanz neben dem Banknotenumlauf kurzfristige verzinsliche Einlagen der Geschäftsbanken gegenüber. Aus dem Auseinanderklaffen der Fristigkeiten resultiert in der Bilanz eine offene Euro-Zinsposition. Durch den signifikanten Anstieg des Einlagesatzes hat sich das Zinsänderungsrisiko aus dieser offenen Zinsposition materialisiert.

Konkret heißt das: Während die Verzinsung der geldpolitischen Wertpapiere 2023 nur geringfügig (auf durchschnittlich 0,37 Prozent) gewachsen ist, resultiert aus den geldpolitischen Einlagen der Kreditinstitute aufgrund des höheren Einlagesatzes eine deutlich gestiegene Zinsbelastung (von im Jahresdurchschnitt 3,27 Prozent). Per Saldo errechnet sich daraus für das Jahr 2023 eine negative Zinsmarge von -2,90 Prozent.

Die realisierten Erfolge aus Finanzoperationen und Abschreibungen bei Devisen und Wertpapieren (Balken 2) liegen mit 393 Millionen Euro um 1,3 Milliarden Euro höher als im Vorjahr. Die realisierten Gewinne, die im Jahr 2022 aufgrund deutlich höherer US-Kapitalmarktrenditen stark belastet waren, sind insgesamt um 544 Millionen Euro auf 546 Millionen Euro gestiegen.

Abschreibungen ergeben sich im Umfang von 153 Millionen Euro, das sind 769 Millionen Euro weniger als im Vorjahr. Der geringere Abschreibungsbedarf ergibt sich insbesondere bei Treasury Notes wegen des vergleichsweise geringeren Anstiegs der US-Kapitalmarktrenditen.

Das führt mich zu den Monetären Einkünften. Diese entsprechen den Netto-Erträgen aus Vermögenswerten, welche Zentralbanken als Gegenposten zum Bargeldumlauf und zu ihren Verbindlichkeiten aus Einlagen der Kreditinstitute halten. Im Eurosystem werden diese gemäß Kapitalschlüssel geteilt.

Die Belastungen aus dem Nettoergebnis aus Monetären Einkünften (Balken 3) erhöhen sich um 3 Milliarden Euro auf -5,2 Milliarden Euro. Das geschah insbesondere aufgrund des Anstiegs der Leitzinsen und der damit eingetretenen Zinsänderungsrisiken bei den geldpolitischen Supra-Wertpapierbeständen. Diese Wertpapiere wurden von anderen nationalen Zentralbanken im Rahmen von PSPP- und PEPP-Ankäufen erworben. Der Bestand des Eurosystems beläuft sich im Jahresdurchschnitt auf 418 Milliarden Euro. Die Bundesbank selbst hat keine Bestände. Dennoch werden die Einkünfte und Risiken aus diesen Wertpapierbeständen im Eurosystem geteilt. Die Supra-Wertpapierbestände haben nur eine geringe Verzinsung.

Im Vergleich zum gestiegenen Hauptrefinanzierungssatz errechnet sich im Jahresdurchschnitt eine negative Zinsmarge von etwa -3,4 Prozent. Die daraus resultierenden Mindererträge werden im Rahmen der monetären Einkünfte zwischen den nationalen Zentralbanken ausgeglichen. Auf die Bundesbank entfällt gemäß ihrem Kapitalanteil von 26,1 Prozent eine Belastung von etwa 3,7 Milliarden Euro, das sind 3,3 Milliarden Euro mehr als im Vorjahr.

Der Personalaufwand (Balken 4) hat sich im Jahr 2023 um 861 Millionen Euro auf 2,1 Milliarden Euro erhöht. Dahinter stehen Sondereffekte bei den Aufwendungen für die Altersversorgung aufgrund gestiegener Zuweisungen zu den Personalrückstellungen. Ursächlich hierfür sind insbesondere die inflationsbedingt steigenden Bezüge im Jahr 2024, die zu höheren Pensionsrückstellungen führen.

Für das Jahr 2023 ergibt sich ein Fehlbetrag von fast 21,6 Milliarden Euro. Die Wagnisrückstellung von bislang 19,2 Milliarden Euro (Balken 6) wird zum Ausgleich der aufgelaufenen Verluste komplett aufgelöst (im Vorjahr Entnahme von knapp 1 Milliarde Euro). Der verbleibende Jahresfehlbetrag in Höhe von rund 2,4 Milliarden Euro wird durch entsprechende Entnahmen aus den Rücklagen (Balken 7) ausgeglichen (im Vorjahr 0,2 Milliarden Euro), die Rücklagen verringern sich auf knapp 0,7 Milliarden Euro. Die GuV-Rechnung für das Geschäftsjahr 2023 schließt wie im Vorjahr mit einem ausgeglichenen Ergebnis, das heißt der Bilanzgewinn ist wie schon 2022 null, es gibt keinen Verlustvortrag.

4 Schluss

Lassen Sie mich abschließend die wichtigsten Punkte festhalten:

Die finanziellen Belastungen sind hoch. Und wir gehen davon aus, dass sie auch 2024 erheblich sein werden. Insgesamt rechnen wir damit, dass wir für einige Zeit mit Verlustvorträgen arbeiten müssen und daher längere Zeit keine Gewinne ausschütten können. Es ist wie Sie wissen nicht das erste Mal, dass die Bundesbank Verluste vorträgt. Das gab es bereits in den 1970er Jahren. Wie damals können die Bilanzverluste durch anschließende Gewinne ausgeglichen werden.

Lassen Sie mich abschließend zur wichtigsten Botschaft von heute kommen:

Die Bundesbank besitzt beträchtliche Vermögenswerte, die erheblich größer sind, als ihre Verpflichtungen. So belaufen sich zum Beispiel unsere Bewertungsreserven auf fast 200 Milliarden Euro.

Kurzum, die Bundesbank kann die finanziellen Belastungen tragen. Die Bilanz der Bundesbank ist solide!